FIREのことを知り出すと、自分はFIREできるのか?FIREは無理でもサイドFIREならできるかも?と考える人は多いのではないのでしょうか?

この記事では子育て世代がサイドFIREするためにはどのくらいの期間と資産が必要なのかシュミレーションを行ったので、その内容について報告します。

①子育て世代のサイドFIRE にはおよそ9300万円の資産が必要 、ただし状況により大きく変わる。

②サイドFIREは個々の事情によるところが多く、オーダーメイドの計画を立てる必要がある。

③サイドFIRE達成のカギは節約と収入の増加。特に会社員の場合、副業収入の効果は大きい。

シュミレーションの内容

シュミレーションの概要

夫、妻 30才でシュミレーション開始、 共働きで夫と妻とも各年代で平均的な年収を得るとします 。

30才時点の貯蓄額は600万円で200万円を生活防衛資金として現金で保持、400万円を資産運用するとします。

子供2二人は幼稚園から国公立とし、大学まで進学するとします。

サイドFIRE後の労働収入は200万円とし、残りの必要生活費を資産収入でまかなえたらサイドFIRE達成とします。

シュミレーションの結果

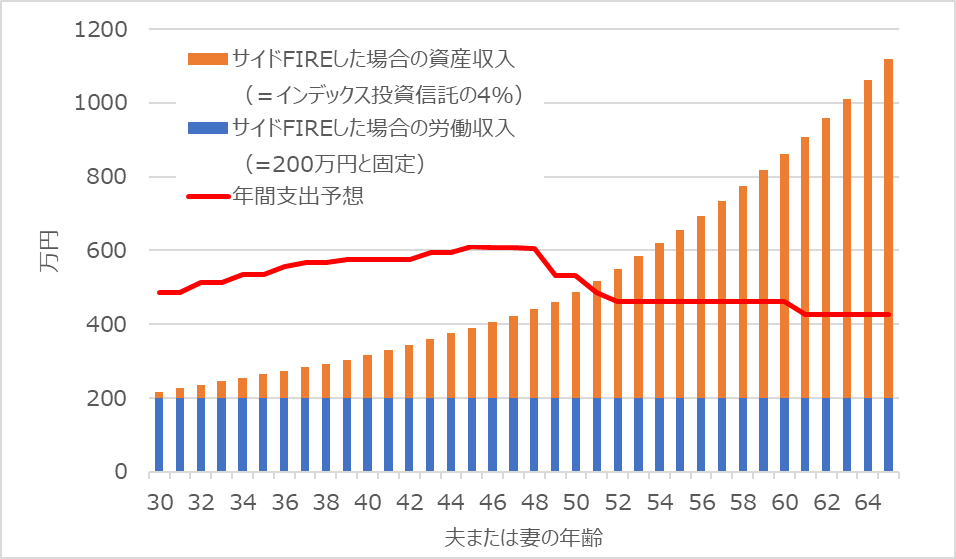

グラフの赤のラインをオレンジが超えればサイドFIRE達成です。

グラフでは夫または妻の年齢が51才の時に赤ラインを超える事から、上記の概要の場合サイドFIRE達成には21年かかることが分かりました。

30才と51才(サイドFIRE達成)時点の値

| 夫または妻の年齢 | 30才 | 51才 |

| インデックス投資信託の保有額 (除く教育費) | 400万円 | 7951 万円 |

| サイドFIREした場合の資産収入 (=投資信託の4%) | 16万円 | 318万円 |

| サイドFIREした場合の労働収入 | 200万円 | 200万円 |

| 年間支出予想 | 462万円 | 518万円 |

また、表からサイドFIRE達成時の51才時点の投資信託(インデックス)保有額は7951万円でした。

この数値には子供の教育費(大学学費+仕送りの準備金)690万円は含まれていません。

そのため、2人の子供の大学準備金を合わせると7951万円+690万円×2=9331万円の投資信託(インデックス)が必要となります。

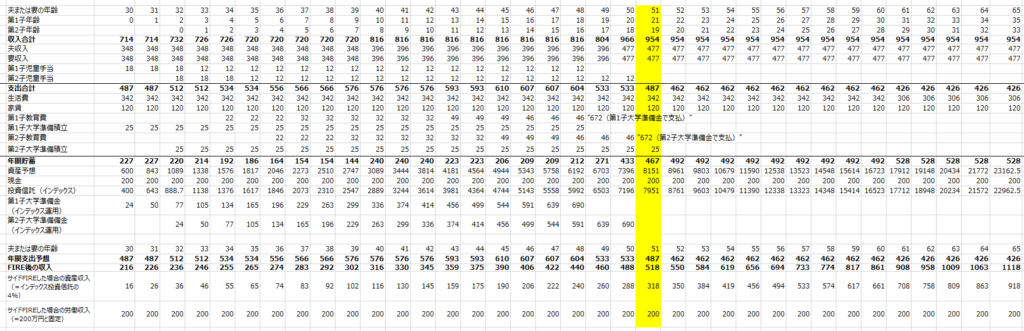

シュミレーションの詳細を載せておきます。興味のある方は見て下さい。

前提 サイドFIRE達成条件

・資産収入+サイドFIRE後の労働収入≧年間支出予想 となった時点でサイドFIRE達成とします。

・サイドFIRE後の労働収入は200万円(手取り)とし、残りは資産収入でまかなうものとします。

前提 資産収入

全世界株式、全米株式のようなインデックス投資信託で運用するものとし、年利回りは4%とします。

またインデックス投資信託の取り崩し率は4%とし、サイドFIRE達成後の年間の資産収入とします。

なお、大まかなシュミレーションの為、税金は考慮しません。

なぜ、4%としたかというと、そのくらいの取り崩し率だと30年以上資産が尽きる可能性が低いとの研究結果に基づきます。

詳しくは『4%ルール』で検索してみて下さい。

前提 労働収入

共働きで夫と妻とも各年代で平均的な年収を得るとします 。

dodaのサイトの記載の年収を×0.8し、およその手取りを算出 しました。

シュミレーションには手取りの値を使用しました。

| 年収 | 手取り | |

| 30代 | 435万円 | 348万円 |

| 40代 | 495万円 | 396万円 |

| 50代 | 596万円 | 477万円 |

引用:doda https://doda.jp/guide/heikin/

前提 年間生活費(除く家賃)

年間生活費は342万円でシュミレーションしました。342万円は家族4人の平均的な生活費(家賃除く)です。

なお、引用元の生活費には家賃が含まれていませんので、別途計算しています。

また、教育費は別途計算するために、引用したサイトの月間生活費から教育費28,165円は引いています。

| 月 教育費含む | 月 教育費除く | 年 教育費除く | |

| 生活費 | 31,3106円 | 284,941円 | 342万円 |

引用:イエプラコラム https://ieagent.jp/blog/money/4family-seikatsuhi-210770

シュミレーションでは30才で第1子が32才で第2子が誕生すると仮定しています

そのため、4人家族ではない時期もありますが、30才~55才(第2子が大学を卒業し就職する)までの期間の生活費を4人家族分の342万円としています。

なお、第2子が就職した後は夫婦二人の生活になるので、生活費は年間306万円としています。

また、サイドFIRE前後での生活費は変わらないと仮定しています。

健康保険料等の社会保険料はサイドFIRE後の労働収入200万円を得る際に支払済みとしています。

前提 家賃

持ち家ではなく賃貸で、年間家賃120万円としてシュミレーションしています。

賃貸にしたのは持ち家だとシュミレーションが複雑になる為です。

年間120万円としたのは、下記サイトの大阪市内、名古屋市内の2LDK以上の物件を平均すると年間家賃120.4万円であった為、この値を採用しました。

引用:イエプラコラム

https://ieagent.jp/blog/money/4family-seikatsuhi-210770

前提 教育費

子供2人は幼稚園から大学まで国公立に進学するものとしてしています。

表中の値には学校に支払う教育費に加え、学校外活動費(学習塾費用等)も含まれています。

なお、元となった調査は2018年に実施されており、2019年10月1日からの幼児教育・保育の無償化は考慮していません。

無償化が考慮されてた幼稚園の年間学費は不明の為、表中の値を使ってシュミレーションしています。

| 子供の年齢 | 年間学費 | |

| 幼稚園 | 3-5才 | 22万円 |

| 小学校 | 6-12才 | 32万円 |

| 中学校 | 13-15才 | 49万円 |

| 高校 | 16-18才 | 46万円 |

| 大学 | 19-22才 | 54万円 |

引用:Like U

https://www.smbc-card.com/like_u/money/education_costs.jsp

幼稚園から高校までは年間の収入で支払うことを想定しています。

一方で大学は年間の収支ではなく、別途積立と運用を行い準備しています。

また大学は下宿する事を想定しており、仕送りは年間114万円としています(月額およそ9.5万円 日本学生支援機構調査に基づく)。

仕送りと上記の年間学費を踏まえ、大学4年間で(54万円+114万円)×4=672万円が必要になってきます

この672万円は年間の収入からではなく、0-18才までの19年間で年間25万円を積み立てて、インデックス運用することで準備することとしています。

この積立により19才大学入学時点で運用総額は690万円となっており、ここから大学学費4年分と仕送り4年分を支払います。

引用:日本学生支援機構hhttps://www.jasso.go.jp/statistics/gakusei_chosa/__icsFiles/afieldfile/2022/03/16/data20_all.pdf

14p 家庭からの給付1,144,700円/年

前提 児童手当

児童手当は内閣府HPを参照に、下記のように見積もっています。

なお、2024年度以降、高校生も年額1万円支給される予定です。

| 子供の年齢 | 児童手当の額(1人当たりの年額) |

| 0-2才 | 18万円 |

| 3-12才 | 12万円 |

| 13-15才 | 12万円 |

| 16-18才 | 12万円 |

引用: 内閣府 https://www8.cao.go.jp/shoushi/jidouteate/annai.html

東京すくすく https://sukusuku.tokyo-np.co.jp/birth/70795/

シュミレーションの考察

①子育て世代のサイドFIRE にはおよそ9300万円の資産が必要

この結果をみて、必要な金額の多さに驚いた人は多いのでないでしょうか? サイドFIREであれば3000万円や5000万円で達成可能との情報もあります。

それらとの情報との差が出たのは、前提条件が大きく異なる為と考えられます。

特に今回のシュミレーションではサイドFIRE後の労働収入を200万円と固定した為に、必要な金額が多くなりました。

仮にサイドFIRE後の労働収入を300万円とすると、必要な資産額は9300万円から7800万円に大きく減ります(サイドFIRE後の労働収入100万円増加で、必要な資産額は2500万円減ります)

極論を言ってしまえば、サイドFIRE後も見込める労働収入が多く年間生活費を上回ってしまえば、資産収入0でも生活は成り立ちます(もはやサイドFIREではなく、脱サラですが)。

また、当然ですがサイドFIRE後の年間支出を削減すると必要な資産額は減ります(こちらも年間支出100万円削減で、必要な資産額は2500万円減ります)。

このように前提条件でシュミレーション結果は大きく変わります。

そのためFIREやサイドFIREに興味を持った方は自分のケースはどうなのか?、是非自分自身でシュミレーションしてみることをおススメします。

②サイドFIREは個々の事情によるところが多く、オーダーメイドの計画を立てる必要がある。

表中の値を見て、年間生活費はそんなにかからないとか教育費はもっとかかる等を感じた方は多いと思います。

子育て世代のサイドFIREが可能かの検証を実施するために各種の値を使いましたが、多くは『平均』です。

各項目どの程度かは人によって大きく異なります。特に教育費はどのていど程度かけたいのかで、シュミレーション結果は大きく変わってきます。

つまりは、サイドFIREを考えるのであれば、○○万円貯めればOK等の情報を基準にするのではなく、個別に計画を立てて、サイドFIREが可能が検証をする必要あると言えます。

サイドFIREを計画している方は、是非自分の状況を元に検証してみる事をおススメします。

>準備中)サイドFIREの計画の立て方と検証

③サイドFIREのカギは節約と収入の増加。

特に会社員の場合副業収入の増加は効果的。

サイドFIRE達成には節約と副業収入増加がカギになってきます。

どちらもサイドFIRE後の生活費を下げることから、必要な資産額を下げることに繋がります。

特に副業収入の増加は、資産運用額を増やすことやサイドFIRE後の労働収入源にもなることから特に効果的だと言えます。

資産の増加額=(年間収入-年間支出)+運用資産額×運用利回り

資産額を増やすには次の4つの方法があります 。

具体的なアクションとしては副業収入増加、節約、転職や昇進による本業での収入増加、投資での収入増加が挙げられます。

副業による収入増加は①と③に効いてきます。

仮に副業収入が100万円見込める場合、貯蓄額は10年で1000万円、1000万円での年間資産収入は25万円の増加が期待できます。

さらに、副業収入はサイドFIRE後にも見込める収入の為、この場合必要な年間資産収入が100万円下げられます。このことで 必要な資産額は2500万円減ります。

節約は②と③に効いてきます、サイドFIRE後の生活費が下がることで、サイドFIREに必要な資産額は大きく減ります(100万円下げると2500万円減る)。

また、節約はサイドFIRE後の生活費も下げる事に繋がります。

当然節約にも取り組むべきなのですが、節約しても生活費は0にはならず副業収入増加と比較して限界があります。このため節約だけではサイドFIREは困難だと言えそうです。

転職や昇進での本業収入増加も同様に①と③に効いてきます。

本業での収入増加が多いほど資産形成のスピードが速くなるので、年収アップの転職を狙うのは即効性のある手段です。

ただし、本業の年収はサイドFIRE後には見込めない収入ですので、サイドFIRE後の労働収入源は別途確保する必要があります。

投資については③と④に取り組むことになります。

今回のインデックス投資のように年利回り4%などと言わず、500万円を元手に5年で10倍する等が実施できれば、サイドFIREに必要な資産額は短期間で準備可能です。

夢はありますが、多く場合に失敗して資産を失うことになると思いますので、おススメはしません。

整理すると、サイドFIREのカギになってくるのは節約と副業収入であり、効果が大きいのは副業収入増加と言えます。

まとめ

この記事では子育て世代はサイドFIREが可能かどうかのシュミレーションしました。

①子育て世代のサイドFIRE にはおよそ9300万円の資産が必要 、ただし状況により大きく変わる。

②サイドFIREは個々の事情によるところが多く、オーダーメイドの計画を立てる必要がある。

③サイドFIRE達成のカギは節約と収入の増加。特に会社員の場合、副業収入の効果は大きい。

サイドFIREを考えている方は、是非自分で計画を立ててみる事をおススメします。

最後まで読んで頂きありがとうございました。

コメント